FPG 欧元/英镑市场报告|2025年10月31日

欧元/英镑(EUR/GBP)本周早些时候强势上行后,目前进入轻微修正阶段,现报约 0.8794,较近期高点 0.8817 略有回落,主要因部分多头获利了结,价格在关键支撑上方整固。尽管短线出现回调,但只要汇价仍处于上升趋势线及一目均衡云上方,中期多头结构依然完好。从技术面来看,欧元/英镑在突破 0.8725 阻力区后,形成新的支撑区间,走势仍维持于上升通道之内。汇价目前位于一目云层之上,并靠近布林

FxPro浦汇:2025年10月31日亚洲开市前,每日技术分析

查看交易中心全球研究部门今日的市场观点。从受欢迎的交易产品中探索新的交易方法与机会。欧元/美元 黄金现货 英镑/美元 欧元/日元 欧元/英镑 美元/瑞郎 德国DAX指数期货 (Eurex) 布伦特原油 (ICE) 英国富时100指数期货温馨提示:由于市场波动,价格可能已经越过关键点位,令策略失效。欧元/美元 当日内: 下跌趋势。转折点:1.1595交易策略:在 1.1595 之下,看跌,目标价位为

EC Markets | 美联储降息落地但谨慎基调压制乐观情绪,黄金震荡守稳4000关口,油价盘整等待OPEC+决议

10月30日至31日,全球市场情绪在美联储降息与中美贸易谈判的双重影响下剧烈波动。美联储如期降息25个基点,但主席鲍威尔强调12月会议“并非板上钉钉”,令市场预期急转谨慎。黄金一度跌破3900美元后强势反弹,重新站上4000关口,录得近2.4%的单日涨幅。美元短暂走强至99.72后回落,收益率上行推动避险情绪反复。油价则在供应宽松预期与库存下降的博弈下维持震荡,WTI守在60美元上方。整体而言,降

CWG资讯:受鲍威尔鹰派态度的影响,美元周四走强;金价触底回升,重新站稳在4000之上

CWG Markets市场资讯2025年10月31日(周五):汇讯摘要:周四,受鲍威尔鹰派态度的影响,美元指数走强,最终收涨0.38%,报99.51。基准的10年期美债收益率最终收报4.0990%,对美联储政策利率敏感的2年期美债收益率收报3.6160%。周四(10月30日)金市上演惊天逆转,从盘初一度跌至3915后震荡上涨,收复4000整数关口,最高触及4026.88美元/盎司,收报4024.1

PRCBroker:FOMC评述:美联储在12月追加降息上态度谨慎

PRCBroker独家财报精彩导读:■ 为应对劳动力市场的进一步放缓而维持宽松政策,美联储连续两次会议决定降息0.25个百分点。■ 在美国经济数据公布延迟、难以掌握实体经济状况的情况下,为12月会议保留政策空间。美国联邦储备委员会(FRB)于28日至29日召开的联邦公开市场委员会(FOMC)会议上,继9月之后连续第二次降息0.25个百分点,将政策利率调整至3.75-4.00%。此外,还决定自12月

INFINOX: 油价在美元压力下下跌,连续第三个月录得亏损

周五亚洲交易时段,油价下跌,受美联储鹰派倾向信号导致美元走强的压力,同时供应过剩和需求疲软的担忧使原油连续第三个月录得亏损。对中美贸易协议的有限乐观情绪,加上对美国对俄罗斯实施更多制裁的怀疑,也给油价带来压力。中国商业活动数据疲软加剧了油价的困境,全球最大石油进口国的制造业活动连续第七个月萎缩。12月布伦特原油期货下跌0.4%至每桶$64.74,而美国WTI原油期货在美国东部时间21:41(北京时

ACCM:美元指数突破阻力位,黄金强势反弹

周四,美股走势分化。Meta Platforms 和微软财报后的股价下跌令市场承压,再加上投资者对美联储进一步降息的预期降温,不过中美贸易关系的最新进展为市场提供了一定支撑。美元与美债收益率延续了周三的涨势,此前美联储如预期宣布降息。美国央行将基准利率下调25个基点至3.75%至4.00%的区间,为连续第二次降息,但同时释放出对后续是否继续宽松的谨慎态度。美联储主席鲍威尔表示,12月再次降息“远非

【INFINOX】2025/10/31 国际要闻及市场分析

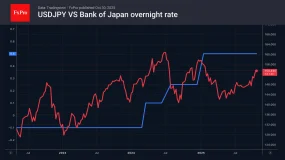

Part.01 国际要闻多国央行跟进美联储降息,部分央行维持利率不变:当地时间 10 月 29 日,美联储宣布降息 25 个基点,将联邦基金利率目标区间下调至 3.75%-4%,且将于 12 月 1 日结束资产负债表缩减。但美联储主席鲍威尔称 12 月并非必然降息,决策内部存在分歧。随后香港经管局、沙特央行、加拿大央行等相继跟进下调基准利率 25 个基点。此外,10 月 30 日日本央行将基准利率

欧洲央行再次按下暂停键

近期市况:汇市方面,美元指数创8月初旬以来新高,至99.33。在美国债券市场,10年期和2年期国债收益率曲线拐向上行,分别收于4.10%和3.61%。非美货币方面,欧元兑美元震荡下挫,收于1.1568;英镑兑美元创逾6个月以来新低,报1.3151;美元兑日元逾8个月以来首次突破154关口【日本央行连续第六次按兵不动,将基准利率维持不变在0.5%】;澳元兑美元持续脱离3周以来高位,报0.6551;纽

FxPro汇评:美联储再次提振了美元汇率

注:此文章由FxPro高级分析师Alex Kuptsikevich撰写l 美联储再次降息。l 欧洲央行可能会支持欧元l 受预算政策影响,英镑汇率正在下跌l 日本央行已拒绝出手挽救日元。2025 年联邦基金利率的连续第二次下调,再次推升了美元汇率。自 9 月联邦公开市场委员会(FOMC)会议以来,美元指数已上涨 3%。这两种情况背后,美元均受益于市场对货币政策宽松路径预期的重新评估。在杰罗姆・鲍威尔

10月31日市场盘点

周四,受鲍威尔鹰派态度的影响,美元指数走强,最终收涨0.38%,报99.51。基准的10年期美债收益率最终收报4.0990%,对美联储政策利率敏感的2年期美债收益率收报3.6160%。投资者将近期贸易进展视为紧张局势的降温,而非关系的结构性改变,不确定性仍存,现货黄金从连日下跌中反弹,收复4020关口,最终收涨2.39%,收报4024.49美元/盎司;现货白银最终收涨2.84%,报48.92美元/

FXBTG:每日汇评 1031

FXBTG《每日汇评》为全球研究部门的定向观点!这些可以做为您研究的基点,帮助您识别符合您的机会。温馨提示:由于市场波动,价格可能已经越过关键点位,令策略失效。市场概况:特朗普透露“巨大协议”,欧洲央行连续第三次会议按兵不动,黎巴嫩总统命令军队应对以军入侵行为,韩国和英伟达有很多消息要宣布。今日关注:日本9月失业率,中国10月官方制造业PMI,瑞士9月实际零售销售年率,欧元区10月CPI年率初值,

|XM| 中文在线直播讲座,下周预告(11/3-11/7)

黄金行情加速升温,这是短暂的高点?还是新一轮主升趋势的起点?每周一至周五,1小时+实战干货,XM中文直播课堂带你紧跟热门行情,掌握交易策略,做好入场准备!下周特别推荐【非农全接触】美联储非农之夜,资深策略分析师,明奇老师,带您一起剖析非农数据与其关键影响。锁定直播,从趋势预测到实战演练,助你交易力实现从0到1的全面提升!XM下周直播课程亮点 追踪止损核心逻辑【中级】 :掌握追踪止损+辅助规划出场策

XM 10月31日外汇实战策略

美元指数:美指周四上涨在99.75之下遇阻,下跌在98.90之上受到支持,意味着美元短线下跌后有可能保持上涨的走势。如果美指今天下跌在99.05之上企稳,后市上涨的目标将会指向99.90--100.20之间。今天美指短线阻力在99.85--99.90,短线重要阻力在100.15--100.20。今天美指短线支持在99.35--99.40,短线重要支持在99.05--99.10。欧元/美元:欧美周四

【每日策略】黄金多头不改 短期震荡为主

黄金小时图黄金方面:近期美联储的鹰派降息,打压市场对美联储后续进一步宽松的乐观预期,短期金价承压。另外,中美两国元首在韩国会晤,美方将暂停实施9月29日公布的出口管制50%穿透性规则一年;中方将暂停实施10月9日公布的相关出口管制等措施一年。全球最大的两个经济体在贸易方面进一步沟通解决问题,令贸易风险降温。智昇研究资深分析师辰宇认为,黄金在美元信用缺失的逻辑下,维持牛市不变。近期避险降温以及美联储

万腾Vatee 2025.10.31每日市场分析报告

一、 宏观基本面要闻1、 美国政治与财政动态o 美联储副主席鲍曼宣布将在明年底前削减银行监管部门约30%编制,从500人降至350人,延续特朗普政府“去监管”思路,意在精简机构、降低银行业合规负担。还计划重组部门架构、设立行业联络岗位,并通过自愿离职和退休激励实现减员。市场解读此举为华尔街迎来新一轮监管宽松周期。o 因联邦政府停摆持续,马里兰州州长摩尔宣布全州进入紧急状态,并拨款1000万美元支援

每日机遇:市场洞察

市场分析英镑/美元英镑/美元 当日内: 短期关键阻力位在1.3180。转折点:1.3180交易策略:在 1.3180 之下,看跌,目标价位为 1.3135 ,然后为 1.3115 。备选策略:在 1.3180 上,看涨,目标价位定在 1.3200 ,然后为 1.3220。技术点评:RSI技术指标在50%中性区域之下。美元/日元美元/日元 当日内: 在153.60之上,看涨。转折点:153.60交易

每日外汇市场洞察

市场分析英镑/美元英镑/美元 当日内: 短期关键阻力位在1.3180。转折点:1.3180交易策略:在 1.3180 之下,看跌,目标价位为 1.3135 ,然后为 1.3115 。备选策略:在 1.3180 上,看涨,目标价位定在 1.3200 ,然后为 1.3220。技术点评:RSI技术指标在50%中性区域之下。美元/日元美元/日元 当日内: 在153.60之上,看涨。转折点:153.60交易

BCR每日早评及分析 - 2025年10月31日